НДФЛ 48% - этой цифрой пугают потенциальных иммигрантов натурализованные португальцы, не спеша смакуя искрящийся портвейн на океаническом пляже. Жонглирование цифрами не свойственно команде Okno.Agency. Рассказываем – как устроена налоговая система континентальной Португалии, Мадейры и Азорских островов. И куда уходят миллионы, собранные дотошными фискальными службами Португалии.

NIF – персональный фискальный номер Португалии

Все без исключения плательщики налогов получают уникальный Número de Identificação Fiscal. Оформить заявку на его получение удобно здесь. На Portal das Finanças есть шаблоны деклараций о включении в Реестр и внесение изменений для разных налогоплательщиков.

Не путайте NIF и NISS. NISS – это индивидуальный регистрационный номер в системе социального обеспечения, необходим для отчислений социального взноса, семьям с детьми, пенсионерам, безработным, малоимущим. Полная информация о NISS для физических и юридических лиц, формы заявлений здесь.

Налоговый год Португалии и подача отчетности

Налоговый год Португалии совпадает с календарным: с 1 января по 31 декабря. Налогоплательщики подают декларации с апреля по июнь. Заполнить удобно онлайн здесь. Альтернатива – распечатать форму, заполнить в ручном формате, отправить почтой или сдать в местном муниципалитете.

Нарушение сроков подачи деклараций, ошибки, намеренное искажение информации предусматривает штрафы от 200 до 2500 евро. Частным предпринимателям и владельцам бизнеса стоит поручить отчетность компетентному бухгалтеру. Хотите самостоятельно разобраться в налоговой системе Португалии – читайте законы; здесь полный свод актуальных кодексов Португалии в PDF формате, онлайн, в формате электронной книги.

Два типа налогов Португалии

Вся система налогообложения делится на два основных типа налогов: государственные и местные.

- Государственные: НДС, НДФЛ, наследство, прирост капитала от продажи недвижимости и активов, корпоративный.

- Местные: муниципальный сбор, налог на имущество IMI и его интерпретация для богатых AIMI.

Статус резидента приобретает лицо, которое провело на территории Португалии 183 и более дней. Уплата налогов резидентами, необычными резидентами и нерезидентами Португалии отличается. О порядке налогообложения NIR читайте ниже.

Налог на добавленную стоимость Португалии: отличие континентальной и островной частей

IVA, Imposto Sobre o Valor Agregado применяется с 1986 года к товарам и услугам компаний с оборотом от 100 тыс. евро/год. Есть три вида IVA: стандартный промежуточный, сниженный.

* в основном продукты питания и напитки + товары и услуги из Списка 2 Кодекса о НДС.

Налог на доходы частных лиц Португалии IRS

Imposto sobre o Rendimento das Pessoas Singulares (IRS). База налогообложения – все виды доходов, полученные резидентами Португалии в любой точке мира. Важно – учитывается совокупный доход семьи, одиночки и состоящие в браке уплачивают разные суммы IRS. Актуальные ставки I полугодия 2023 года официально опубликованы тут. Важно: планируется внести изменение «задним числом» в связи со структурными изменениями принципа налогообложения доходов в 2023 году.

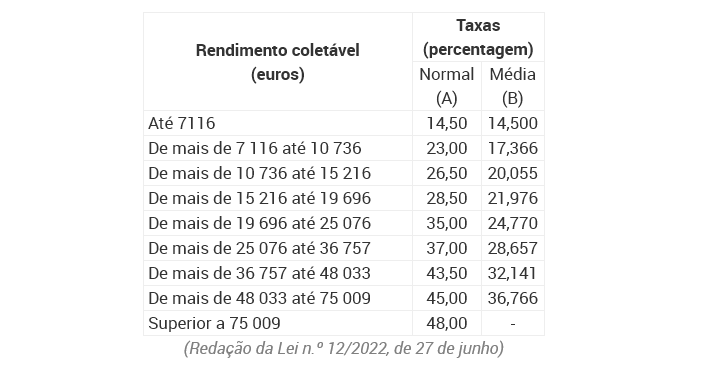

Ставка подоходного налога Португалии прогрессивная, рассчитывается по схеме:

- ставка из столбца В – к указанной в первом столбце нижнему пределу диапазона

- ставка из столбца А – к указанному в первом столбце диапазону.

Пример. Ежегодный декларируемый доход 35000 евро( для упрощения примем, что налогооблагаемая база тоже равна 35000 евро). НДФЛ = 9857,81 €. Рассчитывается так:

- 28,657% от 25076 = 7186,03€;

- 37% от 9924 (35000 – 25076) = 2671,88€.

Какие доходы облагаются IRS:

- трудовые – зарплата, оплата по контракту;

- самозанятость

- от инвестиций;

- от сдачи в аренду недвижимости;

- прирост капитала от продажи недвижимости, акций, активов;

- пенсии и пенсионные планы.

Налог на прирост капитала уплачивается с 50% полученного дохода по ставке 28% физлицами резидентами. Со всей суммы налог по ставке 25% уплачивают юрлица и нерезиденты. Исключения – продажа жилья с последующей покупкой с странах ЕС, покупке жилья, построенного до 1989 года.

Единый социальный налог TSU

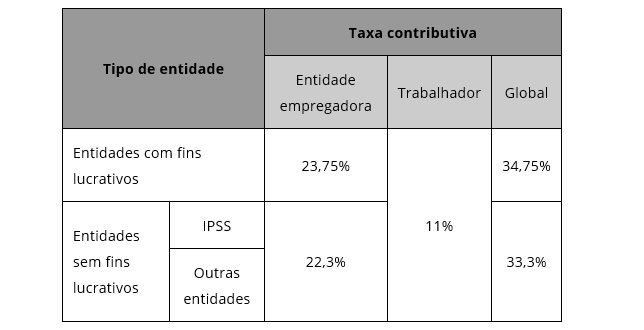

Ставка Taxa Social Única (TSU) зависит от статуса плательщика: самозанятое лицо / наемный работник / коммерческое или некоммерческое предприятие. Порядок уплаты для разных плательщиков найдете здесь.

Порядок расчетов уплаты социального взноса частными предпринимателями Португалии здесь. Актуальные ставки для ЧП и ООО:

- 21.4% самозанятые;

- 25,2% индивидуальные предприниматели, владельцы общества с ограниченной ответственностью, их супруги.

Нанятые работники уплачивают 11% от суммы дохода, остаток суммы доплачивает работодатель. Актуальные ставки 2023 года для наемных работников и работодателей:

Муниципальный налог на имущество IMI

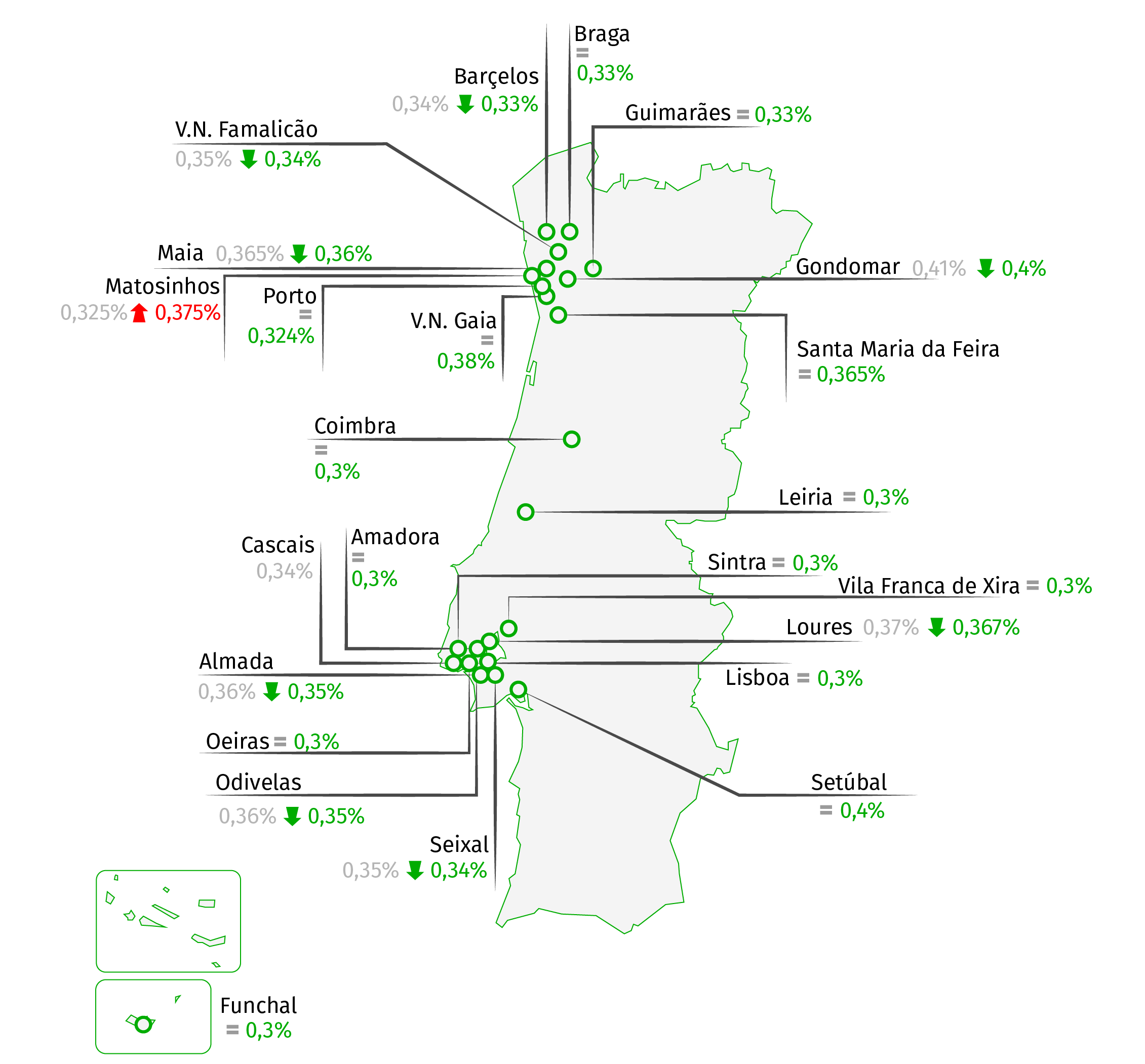

Imposto Municipal Sobre Imóveis (IMI) ежегодно уплачивают владельцы недвижимости. Ставки устанавливают местные муниципалитеты, диапазон 0,3-0,45% от кадастровой стоимости объекта в пределах городской территории. При цене жилья до 125,000€ домовладельцы, которые непосредственно проживают в квартире или доме, на 3 года освобождены от уплаты IMI. Есть скидки для семей с детьми. Актуальные ставки 2023 года всех 308 муниципалитетов с онлайн-картой – на сайте SAPO.

В сравнении с 2022 годом ставки на новостройки и реконструированные объекты выросли на 4%. Цена квадратного метра для расчета налогообложения IMI выросла в 2023 году на 25€, составляет 552€, или 665€/м².

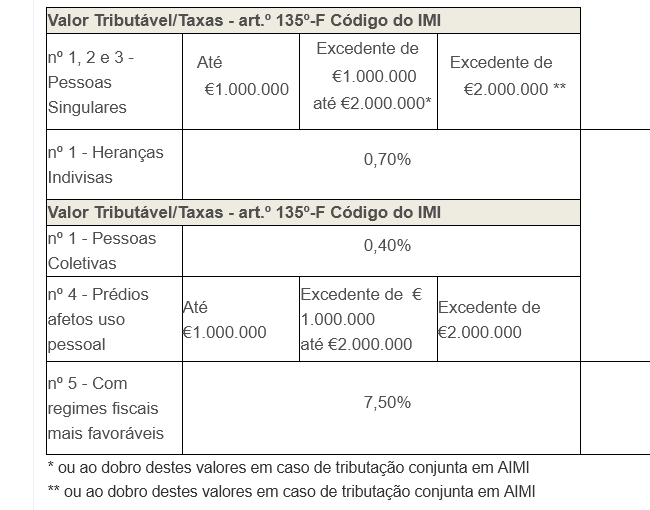

Португальский аналог налога на богатство AIMI

Adicional Imposto Municipal Sobre Imóveis (AIMI) распространяется на домовладения кадастровой стоимостью от 600,000€. Ставка зависит от статуса владельца и стоимости объекта.

Налог на наследство в Португалии

Налогообложение наследства, полученного ближайшими родственниками (супруг/а и дети) по ставке 0%. Наследники уплачивают гербовый сбор Imposto do Selo 10% от стоимости активов за переоформление права собственности. Зарубежные активы в наследственной массе подпадают под действие соглашений об исключении двойного налогообложения.

Налог на доход от аренды

База налогообложения – чистый доход от аренды по ставке 28%. Предусмотрено исключение из валового дохода от аренды сумм, потраченных на уплату IMI, обязательной страховки от пожара, расходы на получение энергетического сертификата и сборы кондоминиума.

Корпоративные налоги Португалии IRC

Компании с первой прибылью до 15,000€ платят 17% IRC. Компании с прибылью до 1,5 млн. евро – 21%. Упрощенный режим применяется к компаниям с оборотом до 200,000€ (условие - налог не с прибыли, а с оборота). Дополнительные надбавки предусмотрены для компаний с более высокими доходами. Дополнительно компания уплачивает до 1,5% муниципальной корпоративной надбавки.

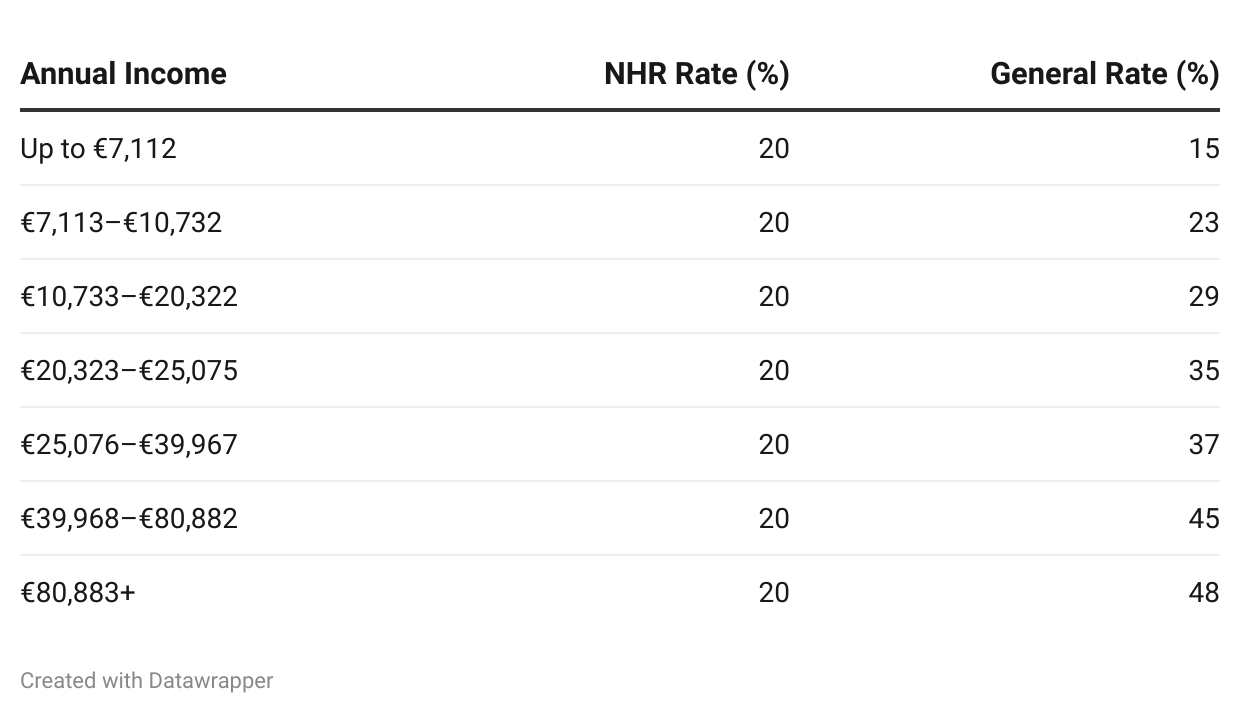

Налоговый режим Португалии для необычных резидентов NIR

Льготная система налогообложения притягивает в Португалию тысячи экспатов. Статус non habitual предусматривает сочетание льготных ставок и действия соглашений об избежании двойного налогообложения (DTA) с 79 странами мира, актуальная сводная таблица на английском языке тут. На доход, полученный вне Португалии и подлежащий налогообложению в стране-участнике соглашения, португальские фискалы не претендуют. Получить консультацию и управлять своим кабинетам непостоянного резидента Португалии можно тут.

Ответы на самые популярные вопросы претендентов на статус não habitual residente без интерпретаций копирайтеров разнообразных иммиграционных компаний читайте здесь.

Преимущества статуса não habitual residente Португалии:

- 10 лет специальный режим НДФЛ;

- 20% фиксированная ставка на определенные виды дохода, полученного в Португалии (виды деятельности с высокой добавленной стоимостью);

- 0% на глобальный доход, подпадающий под условия DTA - роялти, дивиденды, зарплату, пенсии, прирост капитала, доход от сдачи недвижимости в аренду;

- 0% на перевод денежных средств в Португалию;

- 0% ставка на богатство, подарки и наследство прямым родственникам;

- нет требований по минимальному сроку пребывания на территории страны.

Под понятие «виды деятельности с высокой добавленной стоимостью» подпадает обширная группа специальностей, который принято называть Digital Nomads: специалисты информационных технологий, программисты, консультанты, архитекторы, инвесторы, менеджеры, биотехнологи, дизайнеры, стоматологи и пр. Полный список - здесь.

Результат: уплата НДФЛ для обладателей статуса não habitual residente Португалии выглядит так:

Получить статус могут претенденты, у которых совпадают 2 критерия:

- Гражданин ЕС / ЕЭЗ / Швейцарии / обладатель «Золотой Визы» / легально проживающий на территории страны;

- До переезда в Португалию последние 5 лет не был ее налоговым резидентом.

Дополнительное условие: к 31 декабря иметь официальное место жительства в здании / квартире / апартаментах со статусом жилья.

NHR не позволяет использовать вычеты.

Налоги для автовладельцев

Есть три вида налогов:

- транспортный ISV – уплачивается при регистрации легкового пассажирского, грузопассажирского авто, авто вместимостью от 9 мест, мотоциклов, трициклов, квадроциклов, автодомов;

- ежегодный налог на обращение IUC на ТС, зарегистрированные в Португалии;

- эконалог IUC применяется к ТС, приобретенным в Португалии после 2017 года и загрязняющим экосистему.

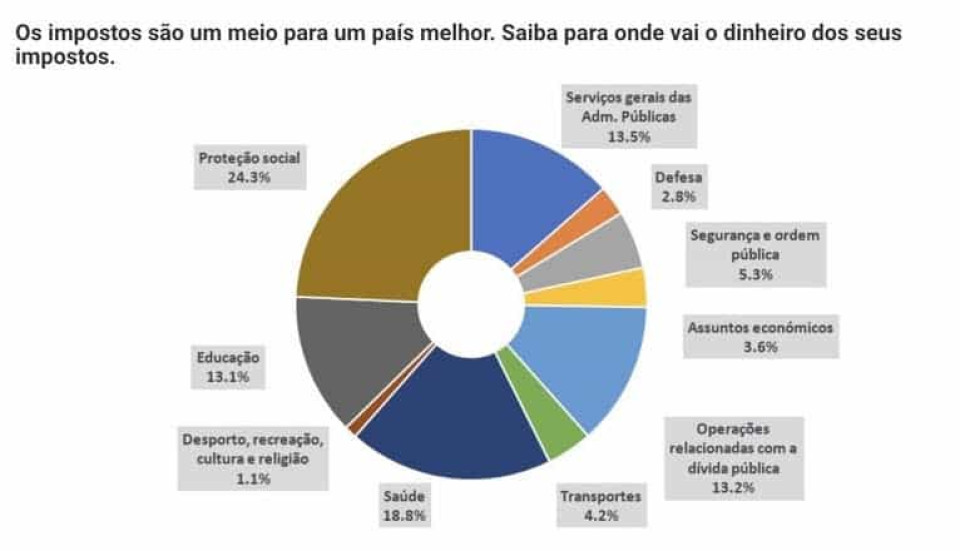

Как распределяются суммы от налогов Португалии?

Каждый плательщик IRS во время заполнения декларации получает диаграмму-отчет о порядке распределения собранных фискальными органами средств. Суммы, полученные от уплаты IRS, распределяются на социальную защиту, образование, здравоохранение, обслуживание госдолга, безопасность и общественный порядок.

Подробное описание распределение муниципального налога читайте здесь. Муниципалитеты расходуют средства на школы, детские сады, школьный транспорт, реновацию территорий, амбулатории, зарплату работников муниципальных компаний. На официальном сайте каждого муниципалитета есть открытая информация о бюджете, доходах и расходах., совместных инвестиционных проектах, муниципальных грантах, конкурсах, градостроительных планах.

Иммиграция в Португалию: оптимизация будущих налогов до подачи заявления на визу

Налоговая система Португалии одна из самых лояльных в Европе. За относительной простотой скрывается сложные макроэкономические расчеты, создание сбалансированной среды, стимулирующей желание зарабатывать и платить налоги. Поможем подобрать оптимальную иммиграционную программу Португалии, оптимизировать схемы налогообложения португальских и зарубежных доходов, прибыли и пассивного дохода, покупки недвижимости и ценных активов.